特斯拉二季度经营数据公布,马斯克在财报会议上语出惊人。他说:“经济不行,特斯拉未来可能还会降价。”

而就在他说这话的同时,特斯拉股价在盘后交易下跌近 5%。

华尔街的分析师一针见血:

二季度特斯拉在干的事,实际上就是牺牲一部分利润换销量。

尽管特斯拉二季度日进 20 亿,卖一辆车赚 4 万多,但挣钱能力其实已经下降到了 3 年以来的最低水平。

马斯克都说了什么?

二季度财报会议,马斯克首先为特斯拉频繁降价行为进行了一番辩护。

从宏观经济的角度。

他认为,特斯拉一直降价,是为了应对经济不确定性影响销量下降的可能。

高通胀、经济衰退的背景下,平均利率水平上升,用户的借贷成本也变大,对于汽车这种大宗消费意愿变低。

所以特斯拉需要降价来促进销量。

宏观经济当然是一个重要的因素,但恐怕更加迫在眉睫的,是中国车企在不断投放性价比更高的车型。

马斯克放出“继续降价”的口风,说明内心已经意识到正在面临前所未有的竞争。

但同时特斯拉的生产成本足够低,仍然可以以价格战应对短期威胁。

那么长期呢?

马斯克还预告了最新的进展。

两个部分。首先是新的车型产品。

新的 Model 3(代号为 Highland)即将在年内量产上市。马斯克称三季度开始,工厂会暂停一段时间进行改造升级,满足新车生产需求。

其次,赛博皮卡真的要来了。马斯克说“今年交付,明年大批量生产”。并且,赛博皮卡需求远超预期,且拥有很多新技术,比如“电池能量密度比现在的特斯拉车型高 10%”**。

第二项重要进展,是关于特斯拉在自动驾驶拓展、人工智能研发方向的。

之前马斯克扔下一枚车圈核弹,说 FSD 可以授权给其他车企使用,引起轩然大波。

事实证明此言非虚,马斯克在财报会议上确认:FSD 的授权,已经在和一家大型车企紧密接触。很有可能,搭载 FSD 系统的其他品牌车型,也不远了。

特斯拉本身也从单一车企,增加了软件供应商角色。

而 FSD 带来的长期带来的利润,是难以估计的。

并且在短期,其超高的利润率,也是马斯克最为看中的。

实际上,老马之所以在财报会议上口出惊人,并且破天荒放出 FSD 外销新进展,原因都在二季度财报数据:

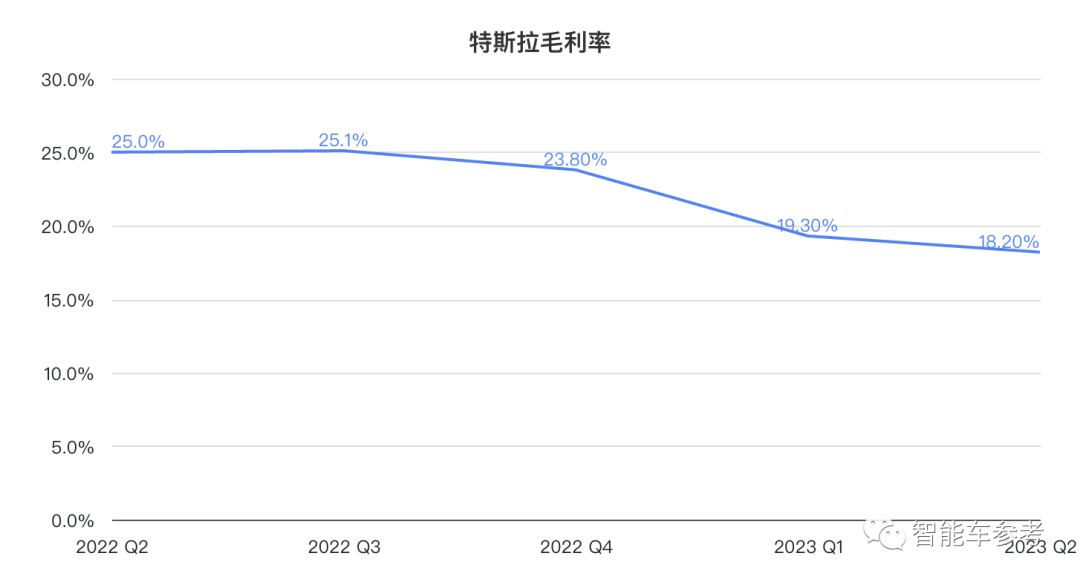

以挣钱能力著称的特斯拉,毛利却创了历史新低。

特斯拉交出了怎样的财报?

二季度特斯拉交付量再创新高,共交付 466140 辆,同比大涨 83.01%,环比也增加了 9.28%。

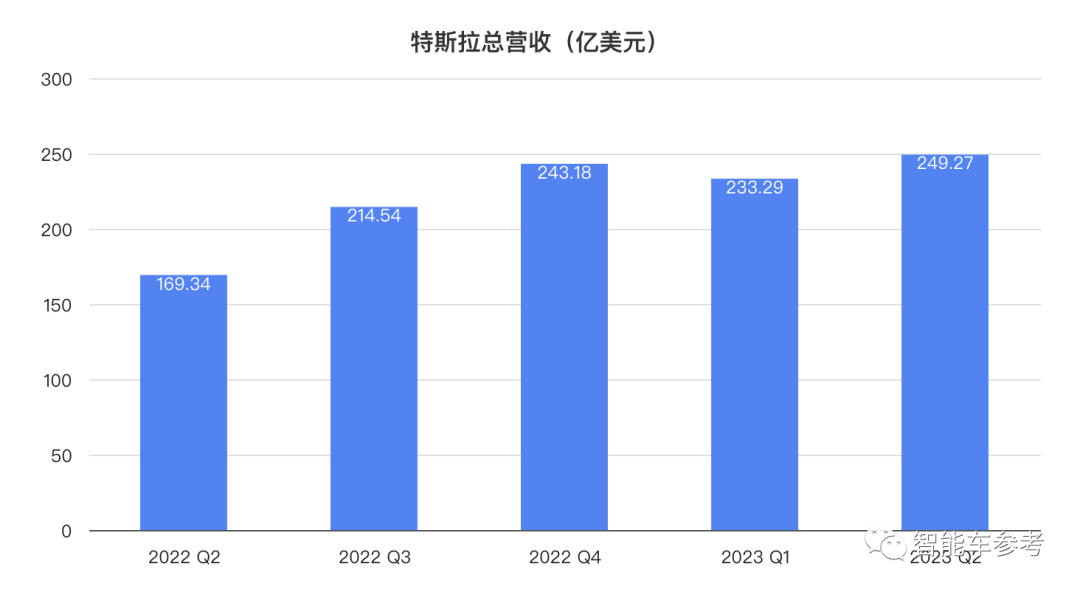

交付量上涨,因此带动汽车销售收入和营收增加,二季度总营收 249.27 亿美元(约 1789.63 亿元),同比增加 47%,环比略增 6.85%。

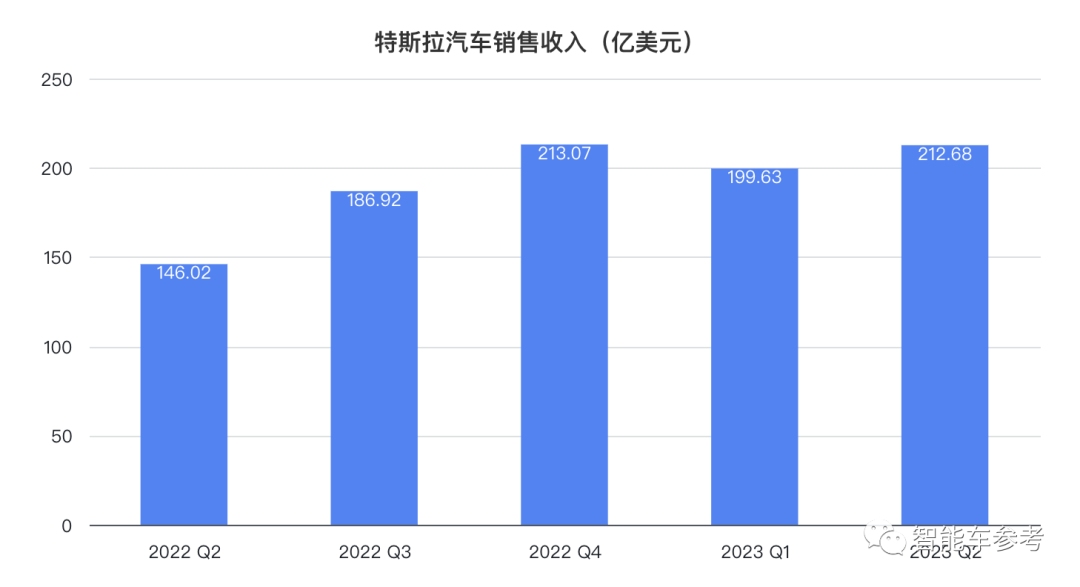

汽车销售收入为 212.68 亿美元(约 1526.93 亿元),同比增加 46%,环比增加 6.54%,已经逼近历年来最好水平,213.07 亿美元(约 1534.04 亿元)。

这样看好像特斯拉二季度还不错?

马斯克虽然嘴上没有明说,实际的数据却泄露天机:

因为连续降价,二季度特斯拉的毛利率再次走低,达到三年多来最低水平,为 18.20%。

这使得经营利润也有所下降,为 23.99 亿美元(约 172.24 亿元),同比下降 2.63%,环比下降 11.04%。

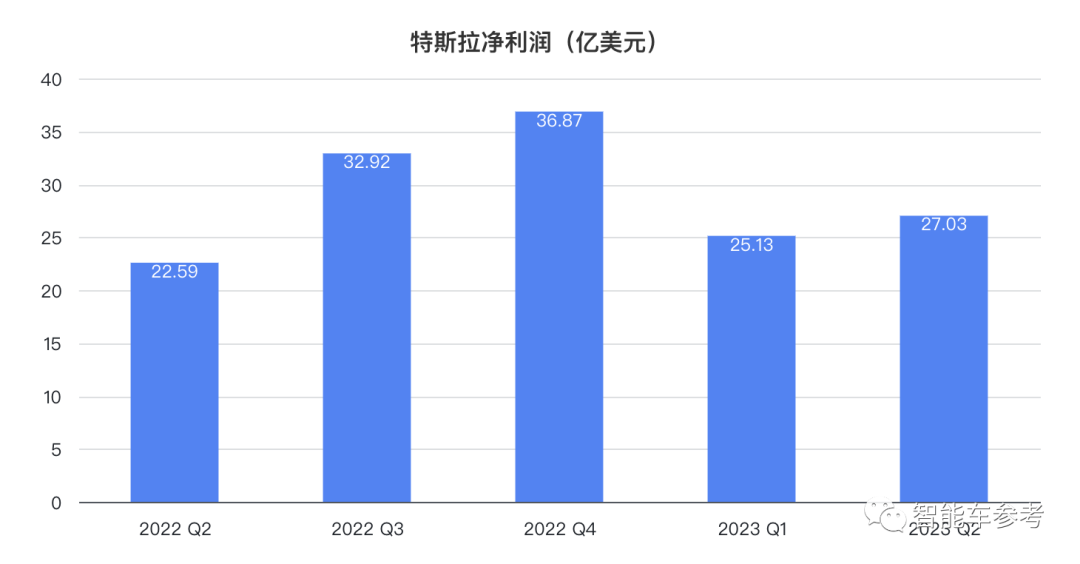

同时,特斯拉二季度净利润有所上升,达 27.03 亿美元(约 194.06 亿元),同比增长 20%,环比增加 7.56%。

由此计算,特斯拉二季度一天能赚 2.13 亿,卖一辆车赚 4.16 万。

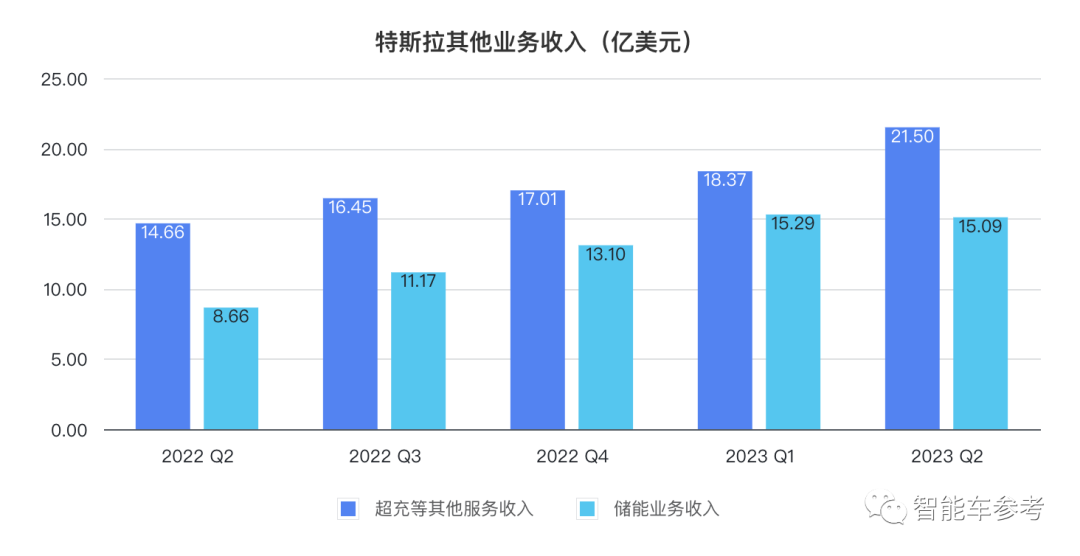

经营利润下降,净利却增加,反映出的是特斯拉在“卖车”这项主营业务上损失的利润,其他业务有所弥补。

比如超充业务。北美地区,特斯拉超充站已经向福特、通用开放。超充等其他服务二季度累计收入达 21.5 亿美元(约 154.36 亿元),同比增长 46.66%。

马斯克还格外强调,特斯拉的锂电储能产品 Megapack 需求走高,储能业务收入也达到 15.09 亿美元(约 108.34 亿元),同比增长 74.25%。

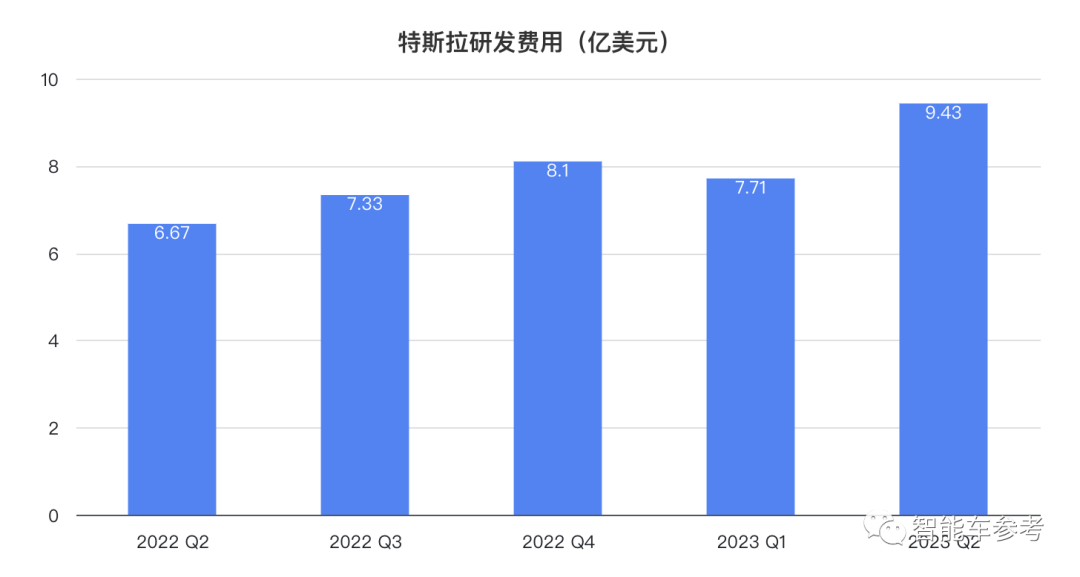

并且,因为超算 Dojo 开始生产,特斯拉二季度研发费用三年来首次增加,为 9.43 亿美元(约 67.7 亿元),同比增长 41.38%,环比增加 22.31%。

所以总结一下特斯拉二季度的表现:

主营的造车卖车业务,开始出现一丝危机,不得不用降价牺牲利润的方式,来保住销量数据和增长率。

特斯拉的危机或挑战从从何而来,其实也很明显。

特斯拉在中国遭遇最强阻击

第二季度,特斯拉在中国共销售 155676 辆,同比增长 74.38%,环比增长 13.28%。上半年累计卖出 29.41 万辆,新能源市占率相较 2022 年略有增加,从 8.8% 增长到 9.5%,整体排在第二位。

△ 图片来源:乘联会

但凡事就怕比较。

绝对数量上,二季度比亚迪新能源销量为 70.02 万辆,去掉海外的 1 万多辆,中国市场上其成绩仍然是特斯拉的 4 倍左右。

当然马斯克曾说比亚迪靠混动,胜之不武。但就 2023 年 2 季度来看,比亚迪在国内的纯电销量也冲到了 352163 辆,赢了特斯拉 2.5 倍之多。

从相对的增长率、市占率来看,特斯拉现在在国内也被自主品牌死死的压制住。

而就在不长时间前,比亚迪还是 low 的代名词的年代,特斯拉早已经在国内起飞,新能源市占率一度超过 50%(2021 年)。

现在却只有 10% 左右,落差肉眼可见。

而且比亚迪销量最大的纯电车型宋 PLUS EV,最新版指导价 16.98 万-20.98 万,实际上价位已经追平特斯拉 Model 3。

所以可以得出这样一个结论:

特斯拉在中国遭遇了前所未有的强力阻击,车型配置竞争力被大大稀释,目前的增长,是靠大幅降价,以及延续的品牌影响力保持。

当然,分走特斯拉蛋糕的,不止比亚迪一家,埃安、理想等等增长速度都十分“可怕”。

另外,还有小鹏、长安深蓝、哪吒等自主品牌也在不断内卷,在市场上推出许多比 Model 3 和 Model Y 价格更低、配置更丰富的竞争产品。

但在长时间不换代和自主品牌不断内卷的双重作用下,特斯拉在中国已经开始显出疲态,只能舍弃一部分利润来换销量,保证销量。

至于特斯拉在中国市场的增长,其实可以理解为中国新能源渗透率快速提高这个大背景下的“水涨船高”。

中国市场本应是特斯拉最大的提款机和增长引擎,一段时间以来也一直是这样的,甚至可以说成就了特斯拉的今天。

所以马斯克失去谁可能都能承受,唯独不能接受在中国市场上出现什么闪失。

因此,在新车上市之前,降价也成了特斯拉最好用也最直接的手段。

而以 2023 年 2 季度为节点看特斯拉,还能发现它目前正处于第二个周期的蓄力阶段,手里牌很多。

短期来看有新款 Model 3 量产在即,据说会搭载 HW4.0 系统。

中期来看,赛博皮卡、廉价车型的交付,会带动新一波大幅度增长。

而从长期看,特斯拉 AI 能力的进化,以及 FSD 的授权外销,不仅会带来超高的利润,还会使特斯拉逐渐超越车企的内涵,向一家软件算法、AI 服务提供商演进。

彼时,对于特斯拉价值的评估方法,也会产生本质变化。

未来的竞争会更激烈!

广告声明:文内含有的对外跳转链接(包括不限于超链接、二维码、口令等形式),用于传递更多信息,节省甄选时间,结果仅供参考,IT之家所有文章均包含本声明。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏