2 月 14 日消息,据 TrendForce 集邦咨询最新调查,2023 年 2 月 MLCC(多层陶瓷电容器)供应商 BB Ratio(Book-to-Bill Ratio;订单出货比值)微幅上升至 0.79。

由于消费性电子、数据中心、网通 5G 基建市场回归传统淡季循环,订单需求放缓,反观车用订单受惠于特斯拉(Tesla)降价促销而有机会增加,使得各家车厂加入价格战巩固市场份额。2023 年首季车用 MLCC 订单量相对稳定,预期 MLCC 供应商全年将积极投入研发及扩大车用产品产能。

TrendForce 集邦咨询表示,自 2022 年第三季消费性电子产品需求翻转走弱后,车用订单需求持续稳健,MLCC 供应商开始集中资源研发车规产品,并加速制程技术提升与扩产步调。IT之家了解到,村田持续朝每年产能增长 10% 的目标迈进,2023 年第二季起,预计车规 MLCC 月产能将达到 250 亿颗,稳坐市场龙头。TDK 也在 2022 年 5 月宣布,将在日本岩手县现有北上厂扩建车用产能,预计 2024 年九月正式量产,月产能将增加 50~80 亿颗。而三星、太诱与国巨,在 2023 年车用产能都有显著增长,平均月产能提升 20~30 亿颗水平。

华新科虽车规产能起步较晚,平均月产能为 15~20 亿颗,但持续通过高雄厂扩增产线,今年月产能有机会上看 25~30 亿颗。值得一提的是,风华、微容等,近年来也通过招揽国际专业技术人才,来提升研发与制程能力,从 2022 下半年已陆续推出低容值车规产品与产能提升,平均月产能约 3~4 亿颗。

车厂降价抢市,低容值车规 MLCC 率先面临价格战

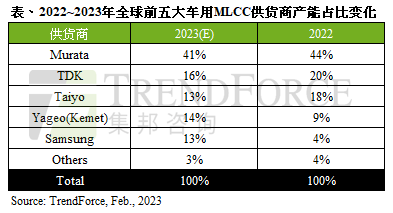

展望 2023 年,尽管欧美通胀放缓,但全球经济仍处疲弱。车厂通过降价刺激买气,却也让整体车市进入价格竞争循环,因此成本优势将是关键。竞价趋势将加重供应链上、下游降价压力,长久以来车用 MLCC 的高毛利恐将逐渐式微,而日厂长期把持的高市占率将在其他业者陆续加入后遭分食,预估村田、TDK、太诱 2023 年车规 MLCC 产能占比将分别下滑至 41%、16% 及 13%。

报告称,中国电动汽车销量受惠于政策红利不断提升,2022 年起小米、华为与比亚迪等车厂已陆续导入微容、风华低容值车规 MLCC,竞价抢单就此开始。因此,2023 年日厂相继退出低端车规品低价竞争循环,换由中韩等厂商相互竞价抢单,且在后续各家新创车厂在考量降低整车成本的情况下,今年 MLCC 车规产品价格战将持续。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏