9 月 27 日消息,据乘联会崔东树个人官方公众号发文,其总结了本月的车市情况,认为 2023 年 9 月全国乘用车市场零售消费较强,全国乘用车厂家批发走势较好。

2023 年 9 月全国乘用车市场零售消费较强

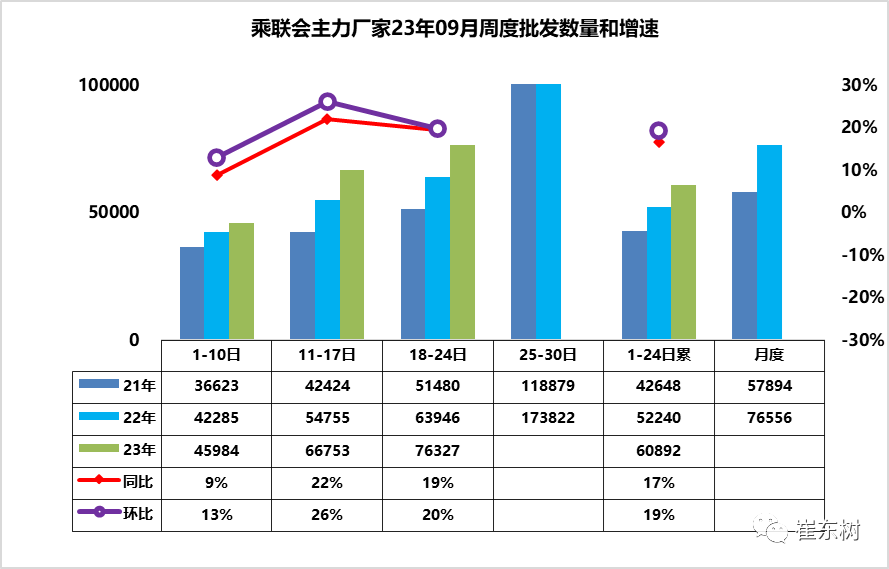

- 9 月 1-24 日全国乘用车厂家批发 146.1 万辆,同比去年增长 17%,较上月同期增长 19%;今年以来累计批发 1682.8 万辆,同比去年增长 7%。

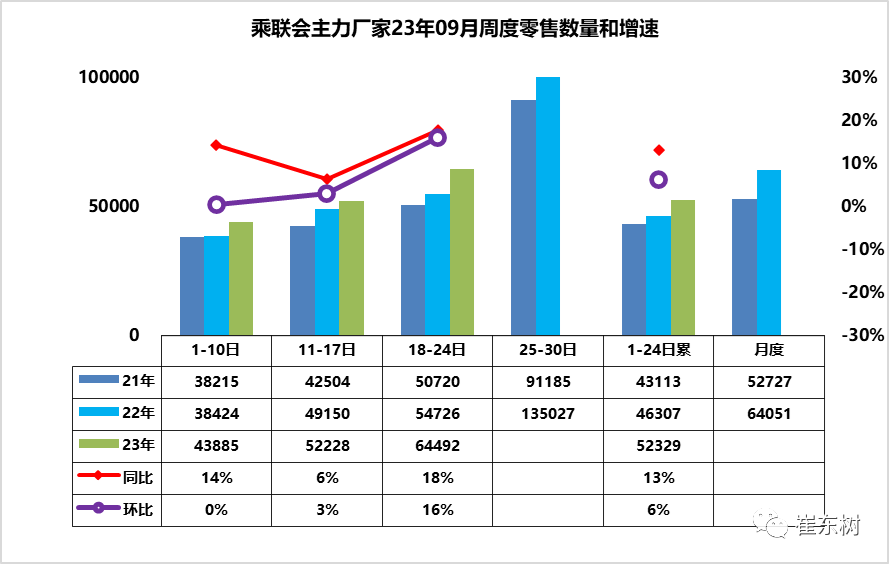

- 9 月 1-24 日市场零售 125.6 万辆,同比去年增长 13%,较上月同期增长 6%;今年以来累计零售 1446.8 万辆,同比去年增长 3%。

- 9 月 1-24 日全国乘用车厂家新能源批发 59.5 万辆,同比去年增长 40%,较上月同期增长 17%;今年以来累计批发 567.5 万辆,同比去年增长 39%。

- 9 月 1-24 日新能源车市场零售 50.8 万辆,同比去年增长 33%,较上月同期增长 11%;今年以来累计零售 495.1 万辆,同比去年增长 36%。

▲ 图源 崔东树官方公众号

- 9 月第 1 周全国乘用车市场日均零售 4.4 万台,同比去年 9 月增 14%,环比上月同期基本持平。

- 9 月第 2 周全国乘用车市场日均零售 5.2 万台,同比去年 9 月增 6%,环比上月同期增长 3%。

- 9 月第 3 周全国乘用车市场日均零售 6.4 万台,同比去年 9 月增 18%,环比上月同期增长 16%。

9 月 1-24 日市场零售 125.6 万辆,同比去年增长 13%,较上月同期增长 6%;今年以来累计零售 1446.8 万辆,同比去年增长 3%。

崔东树表示“虽然近期的房地产刺激政策力度较大,许多车主担心对车市的冲击又将出现。但 9 月初的车市总体还是不错的”,环比 8 月基本持平,虽然较差,但还没有太大压力。

由于去年的 9 月 10 号是中秋节,今年的节日后错,因此今年的 9 月第一周有基数较低的利好因素,总体同比走势还行。9 月沿海城市台风以及持续暴雨,进店客流影响较大。

“金九银十”效应应该会出现,超长的十一假期以及过往大型旅游景点摩肩接踵的火爆局面,包括全国范围内相对凉爽的金秋气候,都将促进周边游、自驾游成为出行移动的购车需求。

崔东树同时表示,9 月各地也陆续开展新一轮地方短时补贴,预计对“金九银十”构成稳定支撑。部分车企为扭转被动趋势,主动调整产品价格体系和营销策略,对消费的拉动作用持续体现。随着各地消费政策的持续不断,各类车展等线下活动蓬勃开展,新能源下乡活动成为展销购车的良好载体,拉动消费效果稳定体现。

2023 年 9 月全国乘用车厂家批发走势较好

▲ 图源 崔东树官方公众号

- 9 月第 1 周批发日均 4.6 万台,同比去年 9 月增 9%,环比上月同期增 13%。

- 9 月第 2 周批发日均 6.7 万台,同比去年 9 月增 22%,环比上月同期增 26%。

- 9 月第 3 周批发日均 7.6 万台,同比去年 9 月增 19%,环比上月同期增 20%。

9 月 1-24 日全国乘用车厂家批发 146.1 万辆,同比去年增长 17%,较上月同期增长 19%;今年以来累计批发 1682.8 万辆,同比去年增长 7%。

6-8 月的乘联会零售数据表现很好,尤其是 8 月同环比均实现正增长,因此经销商的销售信心也逐步恢复一些,厂家产销相对顺畅。由于燃油车市场逐步企稳,3 季度的燃油车市场明显好于 2 季度,因此燃油车销售体系的稳定性改善。

近期国家提出稳定燃油车消费,这是符合百姓需求和行业呼声的好政策,这在本周车市也有体现。燃油车是民生车型,对普通百姓很重要,随着经济逐步恢复稳定,百姓购燃油车有利于中低端车市的恢复。

近期各厂家推出的新车型,随着整体市场销量回升从而获得成功的概率也有提升,车市的新品增量效果相对较强,产品供给侧对销量将发挥积极作用。近几月来终端优惠持续加码,促进了销量反常规季节性持续走高。预计 9 月的厂家批发销量也会较好。

2023 年 8 月中国汽车进口 7.5 万降 1%

2023 年 1-8 月进口车进口 48.7 万台,同比降 19%。8 月汽车进口 7.47 万台,同比下降 1%。近期汽车进口逐步回暖,8 月创出今年进口新高。虽然国内豪华车市场总体较好,但中国进口车进口量从 2017 年的 124 万台持续以年均 10% 左右下行,到 2022 年仅有 88.5 万台。

2023 年 1-8 月的国内高端市场需求较好,但乘用车进口量仅有 48 万台,同比下降 20%,相对于过去十年的进口量低点仍有下降。今年 1-5 月进口车进口剧烈下降超预期,6-8 月的进口有所回升。在供应链持续改善的环境下,日系普通混合动力乘用车进口逐步恢复。

进口市场增长的核心动力仍然是乘用车的消费升级,因此相对于普通燃油车,豪华车与进口车的走势总体是很好的,但电动化转型改变了燃油车需求,进口燃油车需求也出现明显下降。随着国际关系的不断复杂,还是要未雨绸缪建立更多的进口模式,维持进口车合理规模。

2023 年 8 月中国汽车出口 44 万台,增 39%

自 2021 年以来,随着世界新冠疫情的爆发,中国汽车产业链的韧性较强的优势充分体现,中国汽车出口市场近三年表现超强增长。2021 年的出口市场销量 219 万台,同比增长 102%。

2022 年的汽车出口市场销量 340 万台,同比增长 55%。2023 年 8 月中国汽车实现出口 43.6 万台,出口同比增速 39% 的持续较强增长。2023 年 1-8 月中国汽车实现出口 322 万台,出口增速 65% 的持续超强增长。2023 年汽车出口均价 2.0 万美元,同比 2022 年的 1.8 万美元,均价大幅提升。

2021-2022 年初,随着中国汽车性价比的提升和汽车独资企业的出口,中国汽车出口欧洲发达国家市场取得巨大突破。新能源车是中国汽车出口的核心增长点,改变了依赖亚洲和非洲等部分穷国和不规范国家的汽车出口被动局面。2020 年新能源车出口 22.4 万,表现好

2021 年新能源车出口 59 万台,继续持续走强;2022 年累计出口新能源车 112 万台;2023 年 1-8 月中国新能源乘用车出口 108 万台,达到 82% 的强势增长。8 月新能源汽车出口 14.4 万台,同比增长 23%;其中 2023 年新能源乘用车出口 104.43 万台,同比增长 90%,占比新能源汽车出口 96%。

前期中国对美洲的智利等出口表现较强。2022 年中国对俄罗斯出口 16 万台,2023 年 1-8 月中国对俄罗斯汽车出口 54.4 万台,同比增长 664%。8 月中国对俄罗斯出口 8 万台车,同比增长 1340%,环比 7 月下降 15%。其中重卡和牵引车等出口暴增对俄罗斯贡献巨大。中国对中亚国家出口又出现强势增长,乌兹别克斯坦、吉尔吉斯斯坦等成为中国汽车出口新增长点。

中国新能源车主要是出口西欧和东南亚市场,近两年西欧和南欧的比利时、西班牙、斯洛文尼亚和和英国等成为出口亮点,而今年对泰国等东南亚国出口走强。自主品牌的上汽乘用车、比亚迪等新能源车型强势表现。8 月新能源汽车出口欧洲暂时放缓,随后应该还能回升向上。

全国乘用车市场 8 月末库存 348 万台、库存 53 天

因今年春节属本世纪最早,在预期刺激政策带来的观望、促销战进一步助长观望情绪等综合因素的影响下,3-6 月零售走势逐步走强。7-8 月全国乘用车零售相对火爆,导致 8 月月末全国乘用车库存微增到 348 万台,其中厂家库存 75 万台,渠道库存 273 万台。

8 月末厂家库存占比库存的 21.6%,较去年 8 月提升 0.6 个百分点,环比上月下降 0.01 个百分点。由于 9-11 月的零售预期持续较高,因此目前 8 月末 348 万台的库存支持未来销售天数是 53 天,相对合理。

乘用车 8 月预测指数 PFI 为 58%,满意度指数 PSI 为 69%,,信心强、效果好。乘用车 9 月预测指数 PFI 为 63%,9 月市场信心比 8 月更强。

乘联会按照 PMI 指数的设定方式和评价结果评价月度市场表现。根据乘联会厂家内部人员的预测汇总,走势感受评价总体好于预期较多。

从目前的 348 万台的库存水平和预期的 9-11 月市场平稳波动的判断,行业库存消化压力改善。鉴于目前价格促销战趋稳的现状,车企需及时跟踪政策环境与市场变化,谨慎设定产销节奏;根据经销商库存结构,及时合理调整秋冬季的产销,防止淡季不淡后的旺季不旺风险。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏